作者:小食代(原创)

继瑞幸咖啡之后,又一家咖啡公司将把中国业务在美国上市。这次,主角是Tim Hortons。

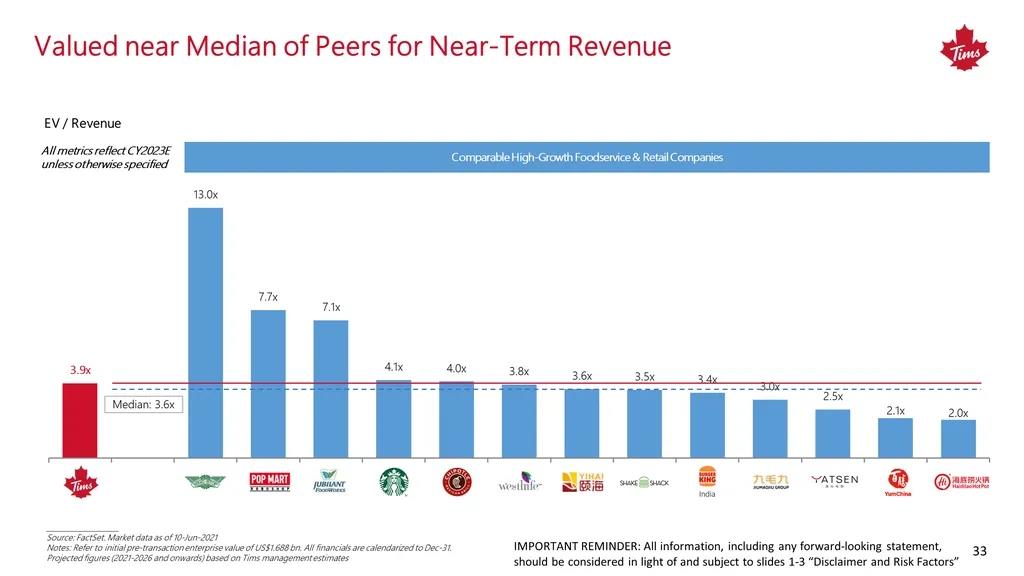

刚刚,这家创始于加拿大的咖啡连锁宣布,运营其中国业务的公司同意通过与空白支票公司Silver Crest Acquisition Corp 合并,之后在纳斯达克上市。包括债务在内,中国业务的企业估值约为 16.88 亿美元。该交易预计将在今年第四季度完成。

下面,我们就一起看看这笔交易的详情,以及Tim Hortons在中国的最新业绩。

中国规划

根据小食代看到的文件,在完成交易后,Tim Hortons中国(下称:Tims中国)将保留其名称,其普通股将在纳斯达克上市。现有的Tims中国股东,预计将持有合并上市公司80%股权。

Tims中国表示,上市将能为未来开店融资,也为可能的投资带来资金。

在一段今晚向投资者播放的视频中,Ascendent Capital Partners 的董事长兼首席执行官 Leon Meng表示,自己来自于一家总部位于大中华区并专注于当地业务的国际私募股权公司。

他表示:“2021 年 1 月,我们建立了 Silver Crest,以利用我们在中国长期且成功的投资记录,与高增长的科技、消费领域的新兴领导者合作。”他说,Tims中国由笛卡尔资本集团创立,后者也在培育和发展汉堡王中国业务方面“取得了巨大成功”。

“最后,我们很高兴有机会继续与红杉资本、腾讯合作,他们是 Tims中国的现有股东。”他说。

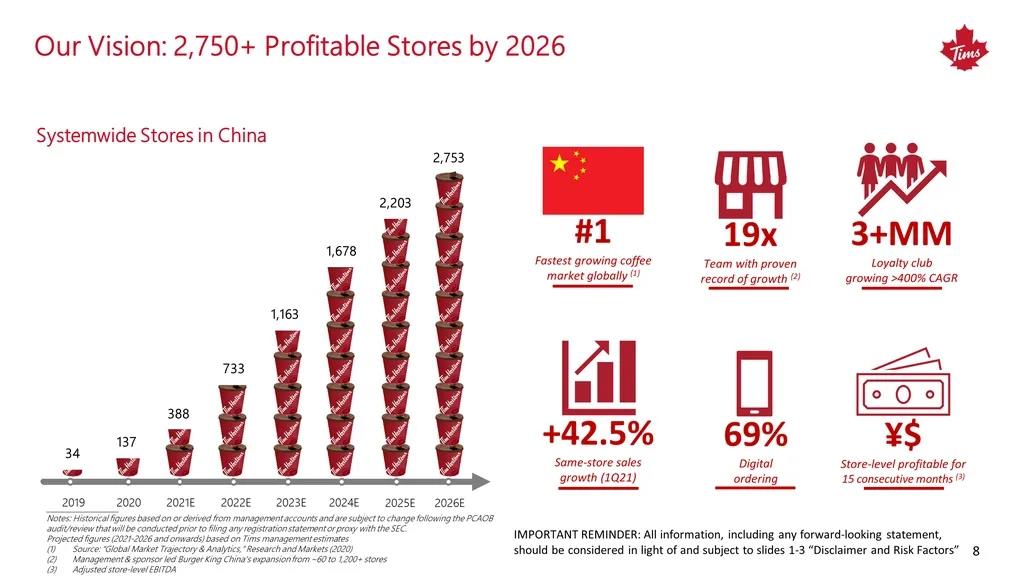

笛卡尔资本集团执行合伙人兼Tims中国尤彼德(Peter Yu)今天表示,Tims中国要在全中国建立“首屈一指”的咖啡店和烘焙店,在2026年前建立一个由 2750多家门店组成的盈利的连锁网络。

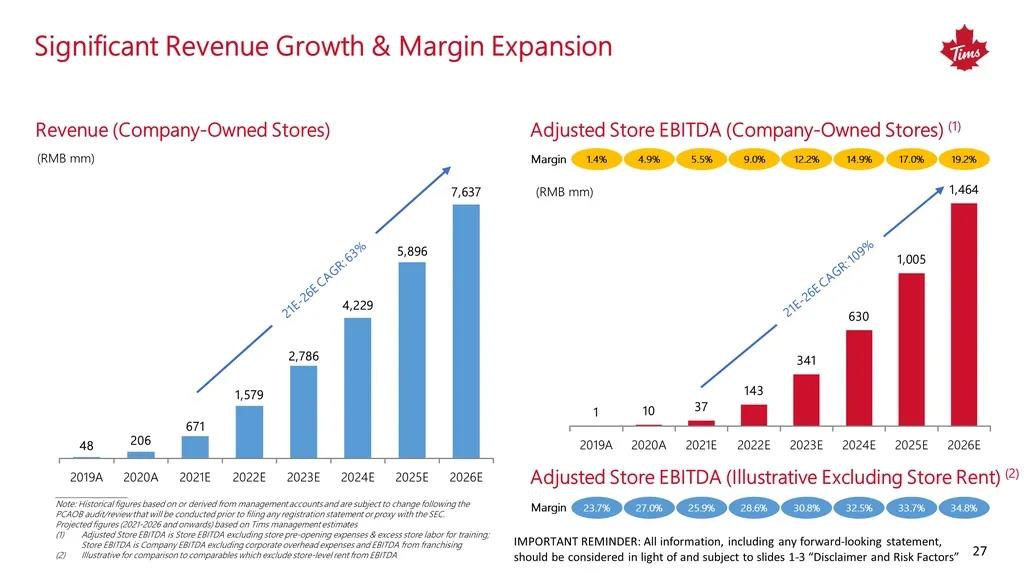

他又透露, 今年第一季度,Tims中国实现了超过40%的同店销售额增长。在门店层面,过去 15 个月每个月的EBITDA都是正数。“我们计划到2026年,销售增长到超过70亿元人民币,并利用网络效应、规模经济和协同效应,在同年将我们的利润率扩大到 19%以上。”

今天,小食代留意到,Tims中国预计今年其直营门店的收入为6.71亿元,这意味着其2021-2026年的复合年均增长率要达到63%。

Tims中国首席执行官卢永臣今天也在发言中表示,预计到今年年底在华门店将达到400家,或每36小时开一家,其中包括了旗舰店、经典店和Tims Go三种形态,后者主要用于外送。

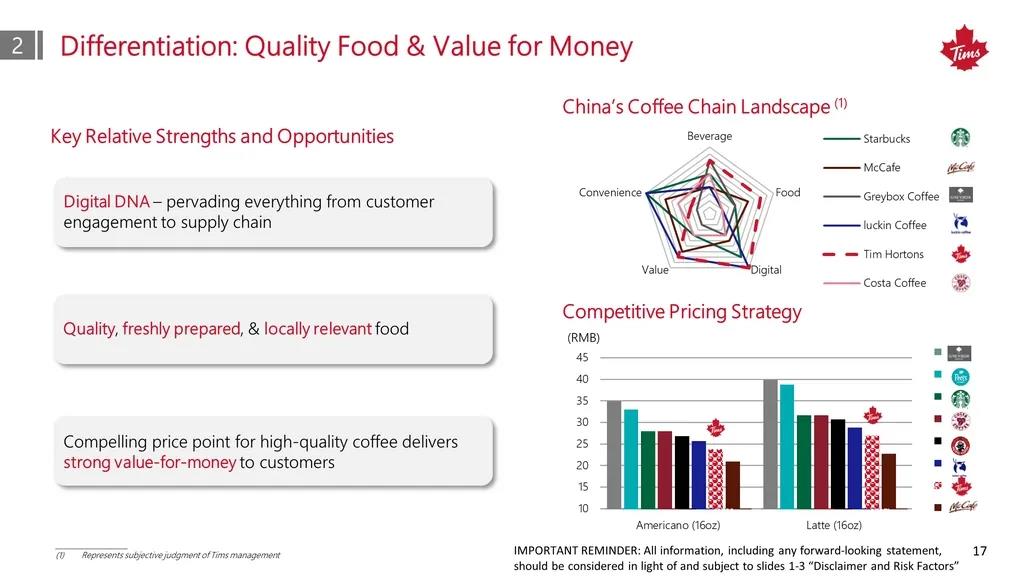

“当然,从初创公司到星巴克,很多人都看到(中国咖啡市场的)机会。”卢永臣说:“我认为我们的关键比较优势是数字化。”此外,他也列举了产品力、物超所值方面的优势。

何为SPAC?

事实上,早在本月中旬,Tims中国就传出了要上市的消息。

据彭博近日引述知情人士,负责运营Tims中国的合资公司即将通过与空白支票公司Silver Crest Acquisition Corp的合并而上市,合并后的实体估值约为18亿美元(约合人民币116.63亿元)。

对此,Tims中国曾经回应小食代称:“关于融资计划,Tims中国没有相关信息与媒体分享。”

彭博指出,Silver Crest Acquisition Corp为一家在美国上市的特殊目的收购公司,由专注于大中华区的私募股权公司Ascendent Capital Partners提供支持。今年1月,该公司在IPO中募资3.45亿美元,并表示正寻找高增长的消费和消费技术领域的目标。

那么,什么是特殊目的收购公司(SPAC)呢?SPAC全称Special Purpose Acquisition Company,即特殊目的收购公司,也被称为空白支票公司。

作为一种美国资本市场新兴的上市路径,SPAC是先设立一家无实际业务、只有现金资产的“壳公司”。在自身成功上市后,“壳公司”需兑现承诺,在规定时间内(通常是2年)并购一家公司,令并购对象通过SPAC成功上市。通常来说,SPAC会选择热门行业公司,如近年的医疗保健、科技、清洁能源等。

对被并购公司而言,其股东能通过售卖股份套现等方式获利,也可选择继续持股上市公司。对“壳公司”发起人来说,他们则能通过合并后公司的股价上涨等方式来获取回报。

区别于传统的IPO上市或借壳上市,SPAC具备时间快、费用少、流程简单、融资有保证等优点。近年来,SPAC的热度也在快速上升。

公开数据显示,2010年仅有2个SPAC IPO,共募资1亿美元;但到了2020年,一共有248家SPAC上市,总共筹资约830亿美元,占到全年美股IPO的半壁江山。现在,仅2021年一季度, SPAC的上市数量就已经超过去年全年。

提速开店

在中国咖啡馆赛道上,Tims中国还是一位相对年轻的玩家。

小食代介绍过,Tim Hortons隶属于餐饮品牌国际有限公司(简称 RBI),后者还拥有汉堡王、Popeyes两大品牌。2019年,Tim Hortons正式进入中国,Tims中国是由RBI和笛卡尔资本集团(Cartesian Capital Group)设立的合资公司。

自成立以来,Tims中国已“拿下”多位投资大咖,包括连投两轮的腾讯、红杉资本中国基金、钟鼎资本。根据此前披露的两轮募资用途,加速门店扩张都是重点之一。

2019年,Tims中国首席执行官卢永臣曾表示,该公司计划未来10年内开出1500家门店。眼下,Tims中国也在拉快开店“进度条”。

在今年2月与小食代独家交流时,Tims中国首席市场官何滨透露,该公司将以更快的速度扩张门店,目标是门店总数到今年年底接近400家。其当时表示,Tims中国已开出近150家店,进入了上海、北京、杭州、广州等10个城市。

“因为我们看到中国咖啡市场每年的发展非常迅速,所以说我们会加速这个进程,可能在更短的时间内开到1500家店。”卢永臣曾告诉小食代。来自英敏特2019年的数据显示,2019年,中国现制咖啡市场销售额预计达到426亿元人民币,未来5年,该市场容量将以11.9%的年均复合增长率增长。

这股“咖啡香”也让不少品牌和资本越发上头。公开资料显示,仅是今年,国内咖啡馆市场就出现了好几次亿元级别的融资,如Manner5月获数亿美元融资,M Stand前后完成了超1亿人民币和超5亿人民币的融资,Seesaw7月宣布拿下过亿人民币融资。和Tims一样,这些品牌也把门店扩张视为现阶段的重点之一。

同样在跑马圈地的还有像肯德基、麦当劳这派餐饮巨头。有别于要“从0开店”的连锁品牌,它们天然就具备门店网络的优势。例如,麦当劳曾称,依托麦当劳中国的高速发展,预计2023年旗下专业咖啡品牌McCafé(麦咖啡)将超过4000家。

”咖啡连锁的赛道目前十分拥挤,现在仍处于烧钱的竞赛阶段。若想脱颖而出,充足的资金支持必不可少。“香颂资本执行董事沈萌向小食代指出。

谈及Tims中国的潜在上市动机,他则分析称,考虑到咖啡连锁的激烈竞争,继续私募融资的难度和压力,以及部分投资者退出的意愿都可能会驱使企业选择公开上市。

”SPAC是目前很热的上市方式,因为缩短了上市的流程、压缩的时间成本,同时兼具融资的功能。不过,目前赴美上市仍存在很大不确定性,虽然是咖啡零售,但是否涉及用户数据、是否需要网信办的数据安全审查,以及是否要披露政策风险,目前都没有一个更清晰的可循模式。“沈萌说。

Silver Crest Acquisition Corp 今天也在一份公告中指出,创建和运营一家(经合并而来的)新公司,这直接解决了中国网信部门最近发表的声明中所强调的合理关切。该公司称,会将新公司的计划和运营情况通知网信部门,并充分理解其运营仍需接受网信部门和其他监管机构的审查。