作者:何丹琳

在一石激起千层浪之后,联合利华的天价收购案又出现了“神转折”。

小食代留意到,伦敦当地时间1月19日,在拟斥资500亿英镑(约合人民币4339.85亿元)收购葛兰素史克消费保健品部门却被对方以低估为由拒绝后,联合利华再度发出了一份声明表示:不再提价。这意味着,这桩震动业内的收购案将非常可能就此告吹了。

而就在两天前,联合利华似乎还没“死心”。根据公开消息,尽管被拒绝,联合利华仍希望就有关收购达成协议,可能会考虑新一轮报价。那么,在过去的短短两天里,究竟发生了什么呢?在放弃葛兰素史克后,联合利华的公司战略又何去何从?

我们一起来关注下这出“大戏”的各方剧情。

不再提价

在最新发布的声明中,联合利华“止步于此”的态度看起来十分明确。

“我们注意到葛兰素史克消费者保健部门的当前股东最近分享的财务设想,并确定这不会改变我们对(其业务)基本价值的看法。”联合利华表示,“因此,我们不会将报价提高到500亿英镑以上。”

该公司在声明中称,联合利华致力于保持“严格的财务纪律”,以确保收购为其股东创造价值。同时,联合利华重申其致力于通过“持续关注卓越运营、即将进行的重组以及将投资组合转向更高增长的类别”,来继续改善其现有投资组合的业绩。

“我们期待在2月10日更新我们第四季度和全年的业绩,并继续与股东接触。”该公司表示。

小食代留意到,多家外电将这一声明解读为联合利华已经“放弃”了这桩收购。华尔街日报今天报道认为,联合利华表示不会提高报价,从而有效地结束了收购舒适达牙膏和Advil止痛片制造商的努力,实际上放弃了一项可能为其产品组合增加大量药店常见药品的潜在交易。彭博社同样描述为,联合利华放弃了这笔收购。

事件的另一主角葛兰素史克,也对此进行了最新表态。

根据华尔街日报今天的消息,作为回应,葛兰素史克的一位发言人表示,该公司对消费者保健业务的未来“充满信心”。这家制药巨头计划更多地专注于处方药和疫苗,并已经在制定计划,于今年晚些时候将消费者部门分拆为一家在伦敦上市的独立公司。

此前,该公司曾表示,其去年年底先后收到联合利华的三次提案,最近一次收到提案是在2021年12月20日,出价500亿英镑,包括417亿英镑(约合人民币3619.43亿元)现金和价值83亿英镑(约合人民币720.42亿元)的联合利华股份。

不过,葛兰素史克拒绝了,因为在其看来,对方低估了该业务及其未来前景。据透露,其消费者保健业务2021年未经审计销售额已达96亿英镑(约合人民币832.59亿元),同时预计在中期内年度有机销售额将维持4-6%的增速。

虽然看起来此事已经友好地“画上了句点”,但根据公开信息,这似乎与联合利华此前曾流露出来的想法截然不同。

金融时报本周一曾引述熟悉情况人士称,尽管被拒绝,联合利华仍希望就有关收购达成协议。在竞购过程被公开后,彭博近日曾引述熟悉情况人士称,联合利华已与银行就这笔潜在收购邀约提供额外融资进行谈判。

“Please Don’t”

不得不说,短短两日内风向就变了,这很可能是来自于联合利华投资者的压力和异议。

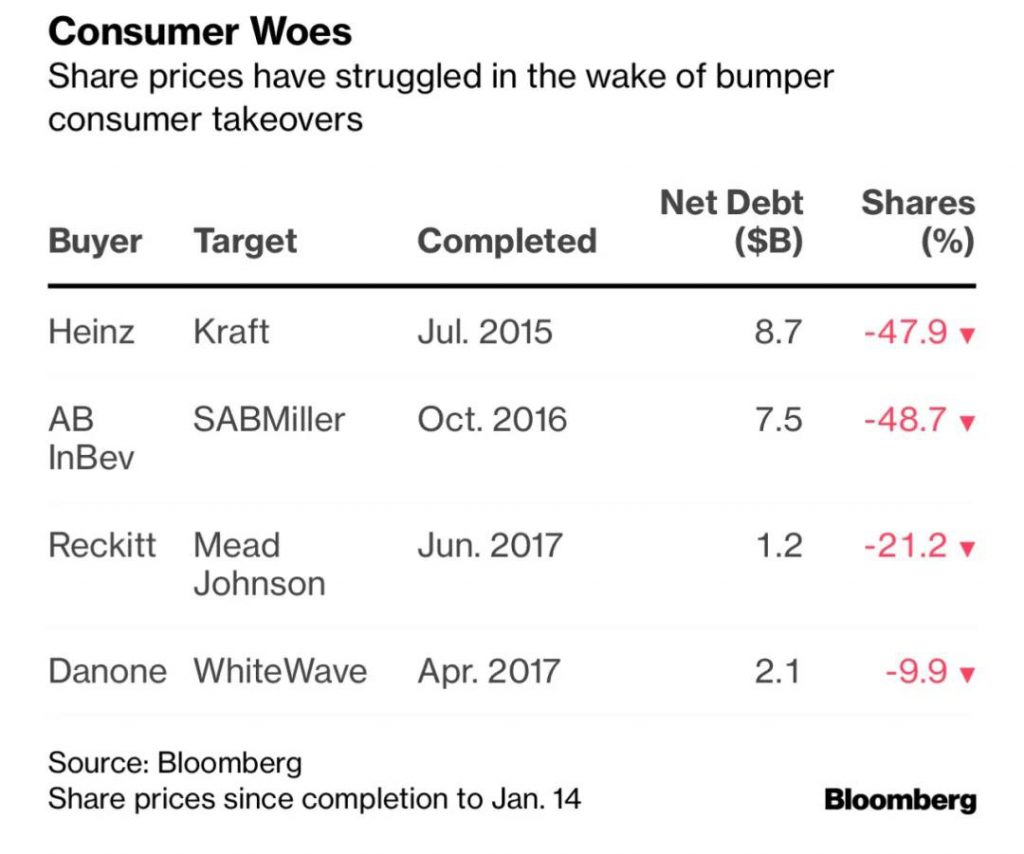

如果成功收购葛兰素史克消费者健康部门,将是联合利华有史以来最大的一笔收购。但在周一传出潜在交易的消息后,联合利华的这一举动并不被股东和分析师所看好,甚至可以说是引发了“集体吐槽”。

根据彭博今天报道,投资者质疑收购葛兰素史克的战略理由,并表示价格过高。有分析师“恳求联合利华不要继续推进”,一位大股东表示管理层“失去了谋略”,有分析师写下了题为“请不要(Please Don’t)”的笔记,并将其描述为“非常糟糕的交易”。

评级机构还警告说,如果联合利华继续进行收购,其信用评级可能会被下调。根据金融时报今天报道,评级机构惠誉周二表示,被评为A级、前景“稳定”的联合利华,可能面临降级至BBB级,这是最低的投资级评级。

“这加剧了对潜在交易和该消费品集团CEO乔安路(Alan Jope)的强烈反对。”金融时报称。惠誉又表示,收购葛兰素史克部门或“任何其他大型目标”可能会使联合利华的债务增加,使其难以在未来三年内将借贷降至与A级评级一致的水平。

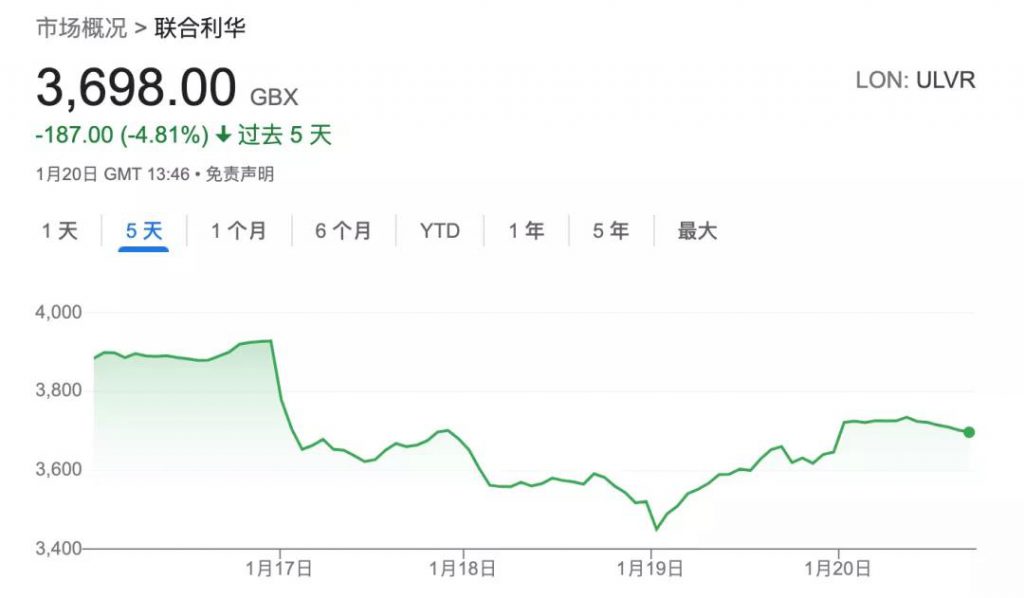

这些市场的情绪和看法也最直观地反映在了股价上。

小食代留意到,在消息发布后,这家和路雪、家乐和多芬的制造商周一的股价应声下跌,并且连续两日下滑。而在周三最新表示出“不愿意多掏一分钱”后,眼看这桩交易不成,联合利华的股价立马开始逐步回升。

投资者们同样认为,联合利华改弦易辙是他们抗议的“功劳”。

根据彭博今天报道,伯恩斯坦分析师Bruno Monteyne在一封电子邮件中说,联合利华“试图控制叙事”。“通过放弃更高的出价,看起来是他们在这里(主动)结束了报价。显然情况并非如此。是投资者通过股价和他们提供的反馈(使得联合利华)停止了竞购。”

在投资者对拟议交易的价格和战略契合度持续提出批评后,联合利华发布了上述最新声明。Monteyne形容,联合利华的最新举措是“控制损害”的(挽救性)努力,不过他仍表示,这笔交易不会发生是“好消息”。

剥离食品?

尽管股价有所回弹,但联合利华现在还不能松一口气。

小食代留意到,华尔街日报今天分析认为,结束对葛兰素史克的交易不太可能平息联合利华股东的不满情绪。一些分析师和投资者表示,管理层的信誉受到了这一事件的打击,“联合利华可能遭到激进投资者抨击或自身被直接收购”。

“联合利华的投资案受到了严重的打击,”华尔街日报引述加拿大皇家银行分析师James Edwardes Jones说, “董事会似乎认为现有业务不足,对于我们认为会是一种非常令人难以接受的资本配置方法,他们展示出愿意支持。”

彭博则撰文表示,在投资者的异议迫使联合利华放弃对葛兰素史克消费者健康部门的竞购后,联合利华公司首席执行官乔安路面临着越来越大的压力,要制定实施新的战略。

小食代介绍过,联合利华周一曾发布了战略方向和加速提升运营绩效的一系列举措。

其中,在战略方向上,该公司表示董事会已开展广泛的流程来评估战略路径,以将联合利华的产品组合重新定位为更高增长的品类,进一步进军健康、美容和卫生产品领域。华尔街日报形容,这是其“多年来最大的战略转变”。

“我们认为这意味着管理层愿意剥离大部分食品、饮料和冰淇淋业务。”金融时报今天引述惠誉表示,虽然这将降低“多元化和稳定性”,但有助于削减债务。此前,联合利华已剥离涂抹酱和茶业务等。

但与此同时,彭博今天在报道中指出,联合利华的食品饮料部门,包括Hellmann’s蛋黄酱、Ben & Jerry’s和梦龙冰淇淋等,是该公司收入的主要驱动力,目前每年的销售额为191亿英镑,约占集团总销售额的40%。

与此同时,联合利华也在健康食品等潜力领域不断“买买买”。小食代翻查的资料显示,联合利华将功能营养品、植物基食品等圈定为高增长品类。自2018年以来,其先后收购了植物肉品牌植卓肉匠、VMS企业OLLY Nutrition、英国健康零食品牌graze的控股公司、美国健康科学营养和保健公司 Liquid IV等。

有意思的是,联合利华放弃收购后,另一食品巨头雀巢倒是被卷入了讨论。小食代留意到,彭博今天报道称,“联合利华对该部门的追求,引发了对其他竞购者的猜测,包括宝洁或雀巢。”

不过,在拒绝了联合利华并给出了4%-6%的销售额中期增速预估后,这显然提高了任何其他潜在买家的门槛。金融时报曾引述熟悉情况人士称,对于联合利华的提案,葛兰素史克和辉瑞坚持要将报价提高到至少600亿英镑。