作者:何丹琳(原创)

在中国市场打造奢侈产品和适应消费降级之间,全球洋酒巨头帝亚吉欧想要走一条“平衡之道”。

日前,这家旗下拥有尊尼获加、苏格登威士忌,以及百利甜酒、水井坊白酒、健力士啤酒等众多知名品牌的酒企举办了2023资本市场日活动。小食代留意到,大中华区市场“被cue次数”十分频繁。

会上,帝亚吉欧全球新CEO Debra Crew和帝亚吉欧亚太区、全球旅游和印度区总裁John O’Keefe等高管多次谈到了中国业务,并回答了来自分析师的犀利提问,包括如何在中国等市场通过广泛的产品组合布局来应对消费趋势变化等。

下面,小食代就带大家一起来关注下现场消息。

“奢侈品”

“亚洲是全球最大、增长最快的奢侈品消费地区,占全球奢侈品消费的38%。其中,中国是全球最大且最重要的奢侈品市场之一,目前市场份额占比17%,预计到2030年将达到25%。”照管帝亚吉欧亚太区业务的John一登场就提到了中国。

他表示,此外,虽然中国是全球最大的酒精饮料市场,但洋酒在当中仅占3%,因此帝亚吉欧的奢侈档烈酒在中国“有着非常巨大的增长空间”。在中国之外,他认为,帝亚吉欧在整个亚太地区的奢侈品领域都有发展的机会。

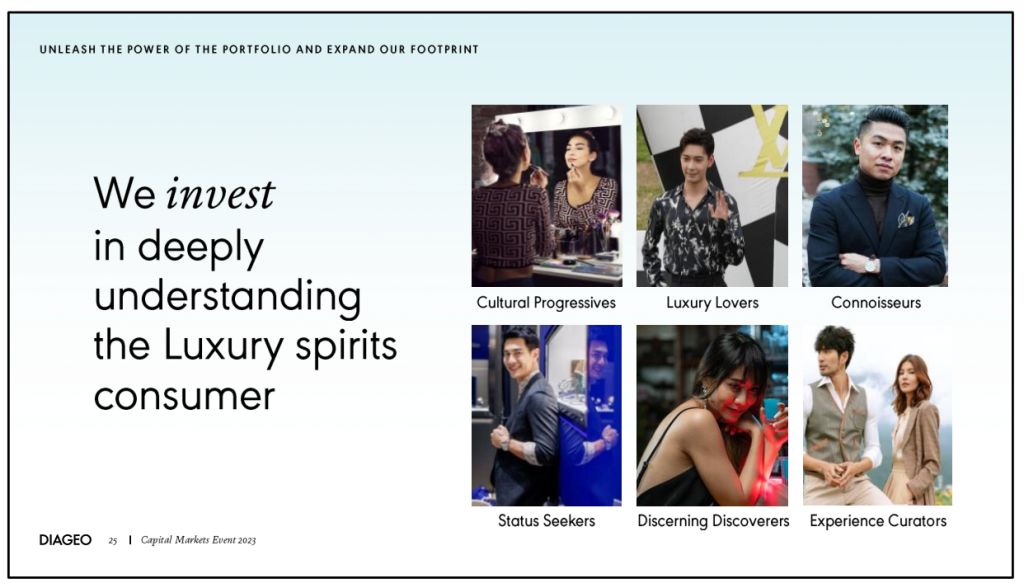

“我们对奢侈品消费者群体及其不断变化的偏好和行为有着深入细致的了解。”John提到,2022年,该公司针对大中华区和东南亚的9000名奢侈酒类购物者发起了一项研究,这使得其更深入地了解这些消费者是谁、什么对他们来说重要、他们购买什么,以及他们如何与品牌互动。

“我们发现,奢侈品消费者正变得更加年轻、更加多元化和包容。奢侈品消费正在从以往通过展示你所拥有的物件、资产来彰显财富地位,转变为更加年轻、多样化,消费者更加重视品牌的体验、联结和所代表的共同价值观。”他说。

这为奢侈品牌以更有意义的方式与消费者互动创造了新的机会。“我们利用这些洞察,制定了如何在整个亚太地区的奢侈品行业中取胜的方法:我们要在文化中取胜,我们将品牌为定位为‘欲望的灯塔’,创造迷人的体验,并致力于在每一个消费者触点完美执行。”John表示。

这正是帝亚吉欧在中国市场推动消费者招募、扩大市场份额和推动净销售额增长的做法。

“在大中华区,在尊尼获加内部,我们转变了模式,通过尊尼获加蓝牌(注:尊尼获加常规系列最高端酒款)自上而下打造品牌。我们相信这会增大消费者对该品牌的渴望,从而推动旗下所有产品(包括尊尼获加红牌和黑牌)的销售。”John说。

以尊尼获加的春节生肖限量版产品为例。“春节是我们实施这一战略的重要机遇。这对于烈酒品类来说是规模最大的礼赠和庆祝消费场景,约占烈酒品类年销售额的三分之一。”他说,“我们的农历新年限量版尊尼获加蓝牌非常抢手,售价比常规尊尼获加蓝牌高出20%。”

小食代留意到,在会议现场的大屏幕上,就“C位”展示出了不久前在进博会上亮相的尊尼获加蓝牌威士忌龙年特别款(见下图)。“这是我们与台湾裔美国艺术家简明(James Jean)第二次合作推出的限量版产品,在文化上有着深厚联结。” John在会上向分析师们介绍说。

他表示,这是在中国创作的系列产品的一部分(即生肖限量版),同时也在全球范围内向海外华人发行,每年产生4000万美元的销售收入。“更重要的是,您可以看到我们是如何通过自上而下打造尊尼获加的方法,成功推动整个品牌的尝新、净销售额和市场份额的。”

单一麦芽威士忌品牌慕赫(Mortlach)则是另一个例子。“我们将慕赫定位为‘欲望的灯塔’,将其打造成为很多人渴望、少数人享有的奢侈品。慕赫30年单一麦芽威士忌的建议零售价为4500 美元——近三分之二的亚太区域销售发生在大中华区。再次,您可以看到这带动了整个慕赫奢侈威士忌产品组合在中国的销售和市场份额表现。”John说道。

小食代曾介绍,帝亚吉欧在大中华区的销量第一大的单一麦芽威士忌品牌是苏格登(Singleton)。

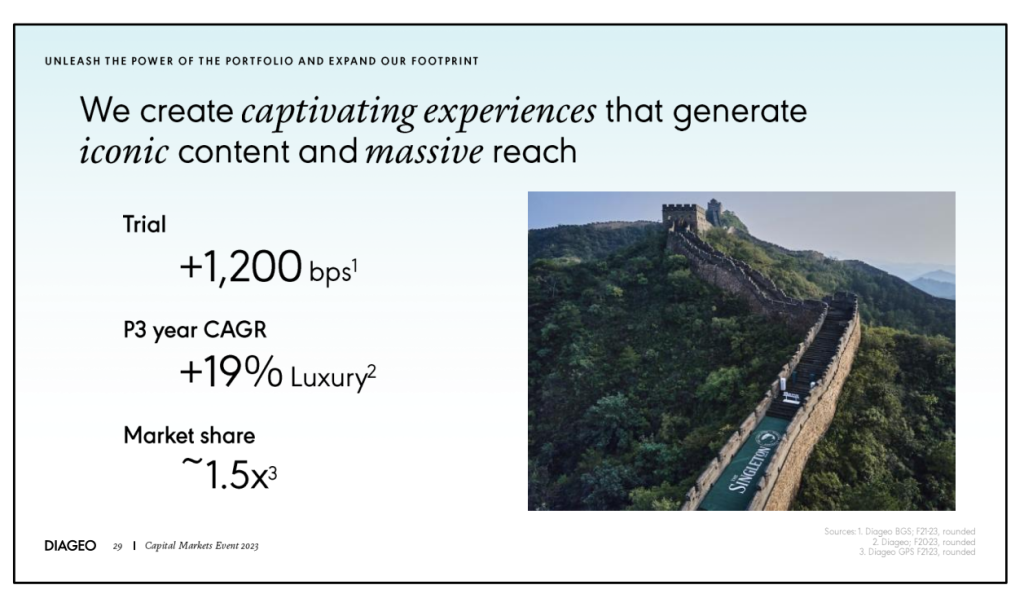

“我们认为创造迷人体验对于推动奢侈品的消费者招募至关重要。中国的苏格登也是一个例子,我们通过为KOL提供‘金钱买不到’的独家体验——中国长城上的‘苏格登探索之旅‘,在媒体中产出了具有吸引力的内容,并通过传播放大效应触达了更广泛的受众。”John再次举例道。

这一威士忌品牌在大中华区的业务正在飞速增长和高端化。据透露,在2020财年,苏格登15年及以上年份的产品(销售额)占比只有10%,但得益于47%的复合年增长率,现在苏格登15年及以上产品已经占到品牌总销售额的25%以上。

消费降级

小食代留意到,随后在问答环节,不少多位分析师讨论的话题与中国市场相关。“我们听到了很多关于产品组合高端化和吸引奢侈品消费者的内容,这听起来确实很有前景。但是,考虑到经济和消费的波动,我们也听说了关于发展更主流的价位的重要性。所以,您是如何平衡二者的?”有分析师问道。

对此,John表示,目前宏观环境确实存在挑战和困难,消费者非常谨慎。“尽管如此,我对我们上半财年的业绩感到非常满意,因为我们的白酒业务相当有韧性。我们上个财季增长了21%,而我们本财季的目标是两位数增长。”

“因此,即使存在消费降级的变化,我认为如果你的品牌处于最佳位置——我认为水井坊就是,(也有很好的表现。)然后对于洋酒来说,眼下比较困难,我们看到的是消费降级。但是,我们看到他们虽然不买苏格登15年,但可能会购买13年或12年份的。”John说。

他又提到,尊尼获加黑牌(Johnnie Walker Black Label) 的表现尤其出色。“所以,我确实认为,这就是为什么产品组合的广度很重要的原因。尽管亚洲存在奢侈品机遇,但我们并没有忽视这样一个事实:高端核心业务可以发挥支柱作用。”

另一位分析师则对于中国青年失业率等问题表示了担忧,问到帝亚吉欧对于年轻化的奢侈品消费未来前景判断是否过于乐观。

“我的想法是这样的,您刚刚列出了所有关于在华宏观的负面因素,这是事实,但是我们需要提醒自己的是:这是全球最大的烈酒市场,其规模是美国的3.5倍,而国际烈酒在当中的份额只有3%。所以,我们还有97%的巨大的、高端化的烈酒市场(蛋糕)尚未触及。苏格兰威士忌在中国的渗透率只有4%,对吗?”John说道。

“所以,是的,如果经济繁荣的话会更好,但我们实际上不需要经济繁荣也可以追求那97%的。因此,我对推动渗透率、推动尝新感到非常兴奋。中国目前正在建设30多家威士忌酿酒厂,这一事实让我深受鼓舞。这将导致渗透率大幅加速提升。我认为推动棕色烈酒(注:相比白酒),特别是威士忌在中国的渗透,这个旅程才刚刚开始。这就是为什么我仍然非常乐观。”他表示。

Debra Crew则在会上指出,尽管中国的复苏速度较慢,但帝亚吉欧在亚太地区看到了强劲的势头。在中国,该公司的白酒业务(即水井坊)被证明更具韧性,“而我们看到洋酒业务的增长势头低于我们的预期——整个行业都是如此。”

John认为,作为唯一一家生产白酒的西方烈酒公司,帝亚吉欧在这方面拥有深入的洞察。就白酒业务而言,拥有水井坊的帝亚吉欧在中国超高端白酒市场的份额也只有4%,“我们的白酒业务同样还有很长的路要走。”

平衡之道

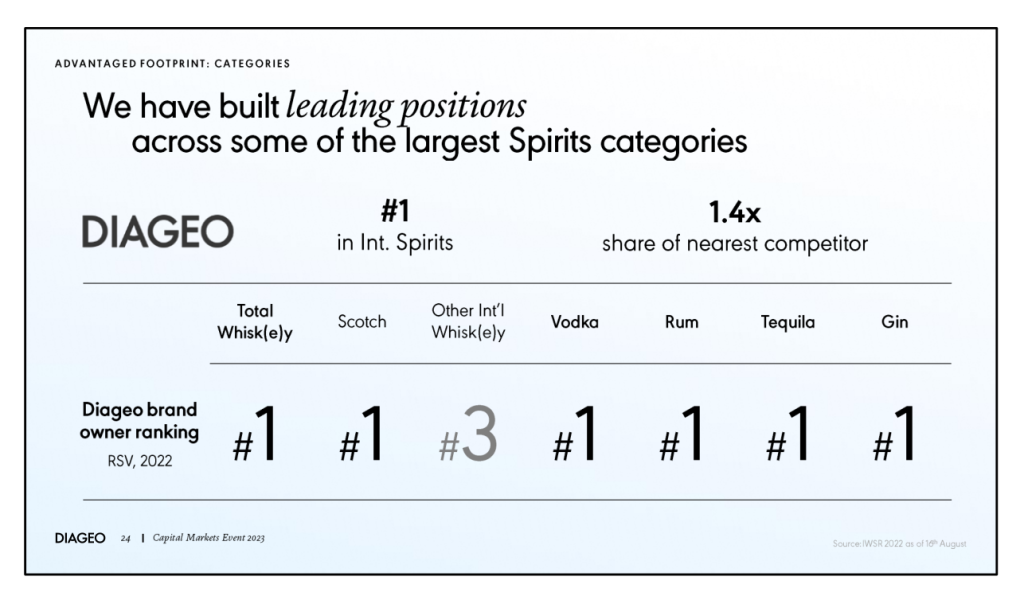

根据帝亚吉欧的会议演示资料,过去10年,酒精饮品整体市场 (total beverage alcohol,简称TBA) 的价值增长强劲。而IWSR数据显示,2022年,国际烈酒(其中帝亚吉欧是第一大玩家)的增速高于TBA整体水平。

“我们在许多最大的国际烈酒细分品类中处于领先地位,并且按照以零售价值(Retail Sales Value,下称RSV)计算市场份额,我们在全球国际烈酒领域排名第一,是与我们最接近的烈酒竞争对手(份额)的1.4倍。我们的规模比前4名竞争对手加起来的总和还要大。”Debra在会上表示。

这家烈酒巨头的全球CEO指出,苏格兰威士忌和龙舌兰酒一直是该公司增长的最大推动力,但除此之外,帝亚吉欧拥有广泛的优质产品组合,使其能够在消费者所到之处赢得胜利。

“当白酒经历巨大的高端化浪潮时,水井坊是一个重要的增长源; 添加利 (Tanqueray)则引领了金酒的繁荣;而吉尼斯啤酒(Guinness)在增长最快的啤酒领域持续蓬勃发展。”她说,“凭借如此广泛的产品组合,我相信我们能够快速适应不断变化的消费者趋势,无论消费者趋势发生在哪里。”

与此同时,Debra表示,帝亚吉欧并没有停滞不前,也在积极进行产品组合管理。自2017财年以来,该公司进行了16次收购,“全部瞄准高端及以上价格级别”。

例如,收购Casamigos使帝亚吉欧更好抓住了北美市场龙舌兰酒爆发的机遇。“从那时起,我们又收购了其他快速增长的品牌,如美国金酒Aviation Gin、风味龙舌兰酒21 Seeds、美国单一麦芽威士忌Balcones、高端朗姆酒Don Papa和利口酒Mr. Black Cold Brew Coffee。”Debra举例道。

积极的产品组合管理,以及创新和品牌投资,使这家洋酒巨头的业务持续高端化。帝亚吉欧官方披露的数据显示,在发达市场,自2017财年以来,高端及以上产品的净销售额占比增加了18个百分点,现在占净销售额的70%以上。在新兴市场,高端及以上产品的净销售额占比也增加了13个百分点。

“可以说,我们的业务在不同价格层级间取得了平衡。虽然苏格兰威士忌和龙舌兰酒价格偏高,但我们在这些品类之外的销售额中有45%属于标准价格和超值价格层级。即使在苏格兰威士忌中,我们多样化的品牌和产品也涵盖了更为广泛的价位。”Debra说。

“这一点很重要,因为它为我们在(消费大环境)波动中提供了选择。”她表示,以尊尼获加为例,之前在全球金融危机中,尊尼获加红牌的销量受到的影响就比尊尼获加总销量受到的影响低50%,“这使我们能够留住消费降级(downtrading)的消费者。”

在谈到未来培育未来竞争优势时,Debra表示,这家烈酒巨头正在持续投资,以提高在全球一些最大、增长最快的消费市场的曝光率。

“在中国,我们为通过水井坊参与白酒市场而感到自豪,这使我们在该市场上运营的一众全球烈酒企业中处于独特的地位。我们正在投资扩大白酒的供应,几个月前我到访成都时看到相关建设正在进行当中,真是太棒了。”Debra在会上再次点名“水井坊”。

“令我同样感到兴奋的是,我们的中国麦芽威士忌酿酒厂将于今年年底投入运营。该项目位于云南,将实现碳中和,使我们能够在中国这个具有巨大潜力的新兴品类(威士忌)中获胜。”她说。

小食代曾介绍,威士忌是中国洋酒占比最大的两个品类之一,也是帝亚吉欧过去几年的在华增长“功臣”。为捕捉中国威士忌机遇,帝亚吉欧2021年在云南投建了其中国首家麦芽威士忌酒厂,计划投资额5亿人民币。

展望和战略

帝亚吉欧在会上重申了其增长目标,即到2030年,在整个酒精饮料市场的份额提高到6%。根据IWSR的数据,截至2022年,该公司在TBA市场约占4.7%的份额。

“我们制定了四项关键增长战略,以实现这一令人兴奋的雄心壮志。”Debra表示。

首先,是继续推动那些规模最大的品类业务的增长。该公司引述的数据显示,根据RSV,帝亚吉欧是苏格兰威士忌、龙舌兰酒、伏特加酒、朗姆酒、加拿大威士忌和利口酒领域全球市场份额排名第一的公司。

“在全球苏格兰威士忌市场,我们每7秒就售出一瓶尊尼获加,过去四年我们该业务的复合年增长率为8%。我们相信未来仍有巨大的增长空间,做大这些品类生意为我们提供了规模和韧性,而这种规模也使我们能够追逐更多的机会。”Debra说。

第二个增长战略是,释放产品组合的力量并扩大全球足迹。“我们的产品行销近180个国家,然而我们的大品牌还有许多重要市场并未进入。我们有机会扩展我们的主要品牌,让全球各地更多的消费者能够享用到它们。我们还有机会将某个市场中行之有效的做法快速复制到其他市场,包括我们一些最令人兴奋的创新。”

“第三,利用卓越的创新能力来开拓新的消费场合,并将消费者招募到我们的品类和品牌中来。”Debra表示,这是帝亚吉欧的核心优势,也是我们过去增长的重要推动力。我为‘非酒精’等新兴消费场景的规模,以及我们即将推出的产品线感到兴奋。”

最后,是继续提高执行水平,赢得消费者和客户的青睐。“我们在许多领域都以规模和执行质量而闻名,但我相信我们可以做得更多。我希望在每个消费者触点以及我们的端到端运营中都表现出色。”她说。

尽管对于长期增长“信心满满”且提出了具体策略,但在举行资本市场日活动前数日,帝亚吉欧发布了“令人失望的”2024财年业绩指引:其不再预期24财年上半年的有机净销售额增速快于23财年下半年,而且还最新预计有机营业利润将下降一半。因拉丁美洲销量下降而发布盈利预警后,Debra Crew等高管在会上遭到了分析师的围攻。

该公司竭力表达了对中长期的乐观态度。“与24财年上半年相比,我们预计24财年下半年净销售额和营业利润将逐步改善。这并不影响我们对长期增长的信心。展望中期目标,我们预计有机净销售额增长将在5%至7%之间,高于疫情前增速水平。”帝亚吉欧方面表示。