作者:潘娴(原创)

恒天然重大业务剥离传来新进展。

今早,这家新西兰乳业巨头发布了最新剥离进度,称“将继续推进出售流程”。值得注意的是,该公司首次透露,这块涉及安满、安佳、安怡等多个知名品牌的庞大业务除了出售,还会试着看看IPO的可能性。

“恒天然继续以剥离后为奶农股东和单位持有人带来可观的资本回报为目标。”恒天然首席执行官郝万里(Miles Hurrell)今天表示:目前已有买家对将剥离的业务表达出浓厚兴趣。

此前,独立投资银行曾经评估,本次全面退出可能为恒天然及其股东带来高达30亿新西兰元(折合人民币约128亿元)的回报。

此外,在表示将继续剥离有关业务后,恒天然还上调了奶价预测。恒天然的股价随后一度上涨2.6%至4.35新西兰元,达到11月1日以来的最高水平,创下了自10月24日以来的最高盘中涨幅。

小食代介绍过,恒天然计划剥离的消费品及相关业务,包括了Anchor(安佳)、Mainland、Kāpiti、Anlene(安怡)、Anmum(安满)、Fernleaf、Western Star、Perfect Italiano等。这些品牌生产一系列产品,包括黄油、奶酪和婴儿配方奶粉。其中,在中国市场,安佳、安怡、安满在奶粉和液态奶领域有不少忠实的消费者,在线上和线下渠道都深耕多年。

此次剥离还将包括恒天然大洋洲和恒天然斯里兰卡等综合业务以及全球 17 个生产基地,其中包括位于新西兰的3个生产基地。

我们来一起看看。

两种选择

根据上述公告,郝万里表示,在经过详细的评估阶段后,合作社已决定继续出售这些业务,包括全球消费品、恒天然大洋洲和恒天然斯里兰卡。

他先是回顾称,自2024年5月宣布剥离以来,恒天然一直在与顾问团队合作,评估潜在的剥离选择、资产和业务范围、为合作社实现价值最大化的最佳途径。

“这项工作,加上我们对修订后的战略方向的信心,证实了我们的全球消费品和相关业务的剥离符合合作社的最佳利益。”他说,恒天然修订后的战略将优先关注原料和餐饮服务板块,从而创建一个“更专注、业绩更高”的合作社。

值得注意的是,该公司首次透露,包括全球消费品在内的庞大业务除了出售,还会试着看看上市的可能性。

“在评估阶段,我们将部分或全部出售业务(trade sale),以及首次公开募股 (IPO) 视为有吸引力的剥离选项,现在将准备实施出售流程,这一流程会寻求上述两种选项。”郝万里说。

他又指,恒天然将在市场上“全面测试”部分或全部出售业务,以及IPO的条款和价值,然后通过投票寻求奶农股东对剥离选项的支持。

“最终决定采取哪种剥离途径将基于几个因素,包括哪种选项将为合作社带来最佳的长期价值。”郝万里说,目前已有买家对将剥离的业务表达出浓厚兴趣(meaningful buyer interest),这证明了业务的实力和潜力。

恒天然决定剥离的业务,涉及了多个知名品牌,相关资产其实占据了相当一部分的业绩。该公司曾表示,潜在剥离范围内的业务约占恒天然总乳固体的 15%,约占恒天然2024财年上半年营业利润的19%——其中,消费品业务带来了强劲的基础收益。

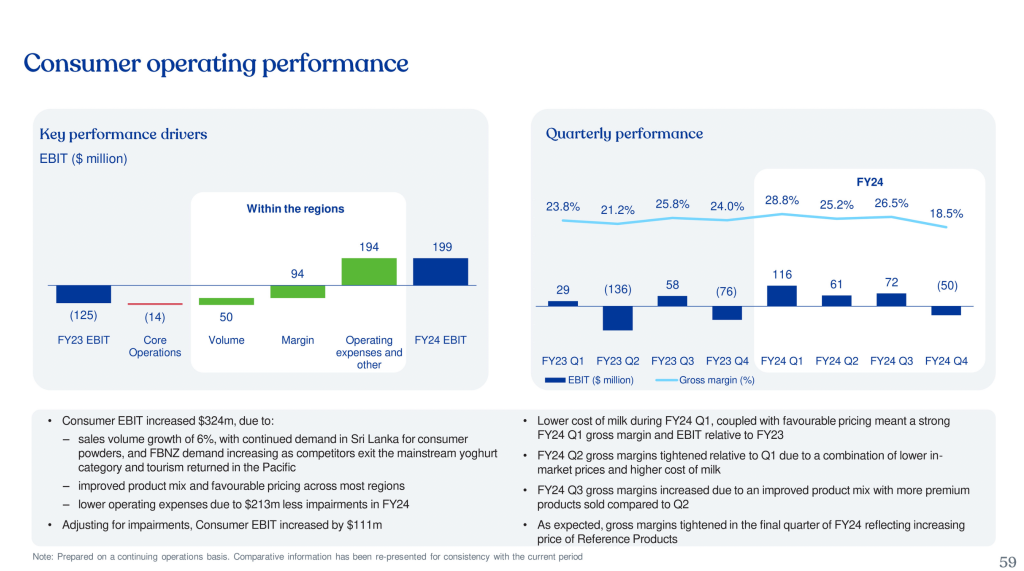

聚焦到消费品,这一板块在2024财年贡献了36.78亿新西兰元(约合人民币157.65亿元)收入,同比增长11%;税后利润为1.35亿新西兰元(约合人民币5.79亿元),实现扭亏为盈。 但在三大板块中,消费品的收入和利润占比都是最小的。

在恒天然看来,相比打造C端品牌,更重要的还是专注自己最拿手的B端生意。

郝万里曾说,剥离将让恒天然更简单高效,更专注于核心的原料和餐饮服务业务,做自己最擅长的事情。他指出,虽然剥离的“都是伟大的业务”,近期的表现也在加强,而且潜力更大,但是履行恒天然的核心职能,即收集、加工和销售牛奶,并不需要拥有这些将被剥离的业务。

郝万里进一步解释,从长远来看,恒天然并不是消费品及相关服务最高价值的所有者,从这些业务中撤出,将可以让拥有适当专业知识和资源的新所有者充分发挥潜力。

128亿元回报

更重要的是,剥离这些业务,有望为恒天然带来相当可观的回报,也有助于为其释放资金来投入核心业务。

日前,独立投资银行Northington Partners在受恒天然奶农监督机构恒天然股东委员会委托撰写的一份报告中表示,恒天然消费品业务的全面剥离将对这家乳制品合作社及其股东产生重大影响,全面退出可能带来高达30亿新西兰元(折合人民币约128亿元)的回报。目前,恒天然正在评估出售部分或全部消费品业务的可能性。

上述报告表示,评估范围内内的业务占恒天然资本投入的近30%,尽管24财年的业绩有所改善,但这些资产仅贡献了当年息税前利润的17%左右。

今天,新西兰媒体RNZ引述Forsyth Barr分析师Matt Montgomerie表示,专注于核心业务是正确的策略,因为该公司在该领域取得了更大的成功,尤其是中国餐饮服务业务。他估计此次出售可带来25至35亿新西兰元的收入。

路透则引述Hamilton Hindin Greene的财务顾问Tom McBride表示,目前还很难判断市场信心是否高到足以证明进行IPO的合理性。不过,市场对(评估进展)消息做出了积极反应,因为这是该公司“回归基本战略”,消除了任何“与这些交易有关的不确定性”。

彭博今天重申,恒天然的业务重点是专注于生产更多来自新西兰牛奶的高价值原料,并将其出售给雀巢、玛氏和可口可乐等其他公司。目前,恒天然计划退出的这些业务,合计占总收入的五分之一。

小食代之前介绍过,在恒天然决定剥离消费品等业务后,外界对于谁会接下这盘生意有过诸多猜测。

例如,澳大利亚媒体NBR根据同类交易估值推测,任何对这块业务的兴趣,都需要掏出大约25亿澳元(折合人民币约120亿元),“全球跨国公司雀巢被认为是潜在买家”;新西兰电台节目《The Country》中,主持人Jamie Mackay也曾经点名伊利。他说,全球排名在恒天然之前的乳企巨头有兰特黎斯、DFA、雀巢、达能、伊利等。“这只是我个人的想法和猜测,但中国的伊利集团(2019年)收购了(新西兰第二大乳业合作社)Westland(100%股权),也许他们会有兴趣进一步布局。”Mackay认为。

不过,有乳业资深人士曾经向小食代分析称,伊利在新西兰已有诸多布局,此次进行大手笔收购的“可能性不高”。该人士又猜测,在国内乳企巨头中,反而飞鹤存在“出手”的可能性和合理性,“因为飞鹤不仅资金充足,而且有业务拓展、提升估值的需求”。

不过,上述“点名”都仅限于猜测,恒天然业务的潜在买家有谁始终未有过“实锤”,包括今天的最新宣布也没有“点名”。

按照恒天然计划,业务剥离至少需要12到18个月,如今时间仅过去了约6个月。恒天然今天表示,随着剥离工作计划取得进展,该公司将在未来几个月提供最新信息,并继续以剥离后为奶农股东和股票持有人带来可观的资本回报为目标。